La retraite complémentaire permet aux salariés de bénéficier de revenus supplémentaires, en plus de celle versée par la Sécurité Sociale. Dans quels cas est-elle obligatoire pour votre entreprise ? Quelles sont les différentes options en termes de retraite complémentaire ?

Qu’est-ce qu’un contrat de retraite complémentaire ?

Outre la retraite de base, il existe d’autres dispositifs permettant au salarié de se constituer un supplément de revenu au moment de prendre sa retraite. Si la retraite complémentaire est obligatoire, le salarié ou l’entreprise peut souscrire une complémentaire retraite. En effet, ces dispositifs se différencient à de nombreux points.

La retraite complémentaire est une cotisation mensuelle retenue sur le salaire de l’employé. Cette somme est versée à l’AGIRC-ARRCO qui regroupe l’association pour le régime de retraite complémentaire des salariés et l’association générale des institutions de retraites des cadres. Autrement dit, la retraite complémentaire est gérée conjointement par le syndicat des employés et les employeurs.

Les cotisations permettent d’accumuler des points retraite, à partir desquels le revenu complémentaire du salarié sera calculé. Chaque employé peut consulter le nombre de points de retraite sur son compte personnel. Il est à noter que sa valeur en euros est variable au fil des ans.

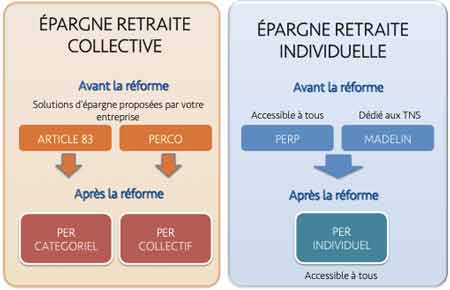

De son côté, la complémentaire retraite est un plan d’épargne retraite ou PER. Le PER se divise en trois catégories, à savoir le PER individuel, le PER collectif et le PER d’entreprise obligatoire. Le PER collectif d’entreprise provient de l’initiative de l’entreprise, tandis que le PER individuel est souscrit par le salarié lui-même. Comme son nom l’indique, le PER d’entreprise obligatoire est un dispositif mis en place par la société et auquel tous les employés sont soumis.

Comment fonctionne le PER d’entreprise obligatoire ?

Le PER d’entreprise obligatoire est ouvert à toutes les entreprises. Contrairement à son nom, un PER pour votre entreprise est facultatif. En revanche, les employés sont obligés d’y adhérer si vous vous orientez vers ce type de plan d’épargne retraite. Il vaut mieux être accompagné par un courtier spécialiste pour souscrire à ce type de dispositif. Il fonctionne sur la base de 3 types de versement ou compartiments, répartis comme suit :

– Le compartiment des versements obligatoires alimenté par l’entreprise. Le salarié peut également être sollicité à verser un montant obligatoire.

– Le compartiment des versements facultatifs de l’employé. Comme son nom l’indique, le salarié est libre d’y déposer le montant qu’il souhaite.

– Le compartiment de l’épargne salariale, c’est-à-dire le CET ou Compte Épargne Temps. Cela permet au salarié d’accumuler des droits à congé rémunéré en contrepartie des congés ou de repos non pris.

Comment fonctionne le PER d’entreprise collectif ?

À défaut d’un PER d’entreprise obligatoire, vous pouvez instaurer un PER d’entreprise collectif, anciennement PERCO. Il s’agit d’un plan d’épargne ouvert à tous les salariés de l’entreprise, mais dont l’adhésion est facultative. Vous pouvez également instaurer des conditions d’accès, notamment une durée d’ancienneté.

Le PER d’entreprise collectif est alimenté par l’entreprise sous forme d’abondement. Le salarié peut également effectuer des versements volontaires. Le montant déposé sur le PER d’entreprise collectif est ensuite investi dans différents types de placement.

Dans les premières années, il est courant de s’orienter vers des placements à risque qui ont l’avantage d’être plus lucratifs. À l’approche de la retraite, les placements se font plus sécurisés. Parmi les placements disponibles, il est possible de citer :

– Les fonds en euros ;

– Les unités de compte qui donnent des parts d’action ou des parts dans un investissement immobilier du type SCI ou SCPI ;

– Les comptes titres.

Il est cependant à noter que l’argent du PERCO est bloqué. L’employé perçoit ainsi les revenus supplémentaires au moment de son départ à la retraite. Certains cas exceptionnels permettent toutefois de le débloquer, à savoir :

– Le décès du salarié ou de son époux(se) ;

– L’invalidité du salarié, de son époux(se) ou de son enfant ;

– Le surendettement ;

– Etc.

Contrairement à la retraite de base qui est gérée par la Sécurité Sociale, ce type de dispositif se présente sous forme de contrat à souscrire auprès d’une mutuelle, d’une assurance ou d’un organisme financier.

Comment se déroule la gestion du PER d’entreprise ?

Le PER d’entreprise bénéficie généralement de la gestion pilotée. Autrement dit, l’ensemble du placement est géré par un professionnel, notamment l’institution auprès de laquelle vous souscrivez un contrat. Comme mentionné précédemment, le placement est donc réparti sur différents supports d’investissement, choisis par l’entité de gestion.

Dans certains cas, le PER peut avoir une gestion libre. Cela signifie que son propriétaire est libre de choisir les placements dans lesquels il souhaite investir. Toutefois, ce principe n’est courant que pour le PER individuel.